11 ஜூன், 2025 in Porul நிதியறிவு

ஆரம்பநிலை முதலீட்டாளர்களுக்கான கையேடு: பணத்தை எங்கே முதலீடு செய்வது? ஒரு எளிய விளக்கம்

நம்மில் பலர் பணத்தை சம்பாதித்தாலும் , அதை எப்படிக் கையாள வேண்டும், எங்கே முதலீடு செய்ய வேண்டும் போன்ற குழப்பங்களை கொண்டிருக்கிறோம். "கஷ்டப்பட்டு சம்பாதித்த பணத்தை எப்படிப் பெருக்குவது?" என்ற கேள்வி நம் மனதில் ஒரு முறையாவது தோன்றி இருக்கும். ஆரம்பநிலை முதலீட்டாளர்களுக்கும், எங்கே தொடங்குவது என்ற தயக்கம் உள்ளவர்களுக்குமான கட்டுரை இது

முதலீடு என்றால் என்ன?

முதலீடு (Investment) என்பது உங்கள் பணத்தை எதிர்காலத்தில் மேலும் பணம் ஈட்டும் நோக்குடன் ஒரு சொத்து அல்லது திட்டத்தில் போடுவதாகும். உதாரணமாக, வங்கி வைப்பு, பங்குகள், தங்கம், ரியல் எஸ்டேட் போன்றவை முதலீடுகள்தான்.

ஏன் முதலீடு செய்ய வேண்டும்?

நீங்கள் முதலீடு செய்வதன் முக்கிய காரணம், பணவீக்கம் (inflation) - உங்கள் பணத்தின் வாங்கும் சக்தியைக் குறைப்பதைத் தடுப்பதுதான். இன்று 100 ரூபாய்க்கு நீங்கள் வாங்கும் பொருளை, ஒரு வருடம் கழித்து அதே 100 ரூபாய்க்கு வாங்க முடியாது. உங்கள் பணம் வளரவில்லை என்றால், காலப்போக்கில் அதன் மதிப்பு குறைந்துவிடும். அதனால், எதிர்கால தேவைகளுக்கு உங்கள் பணம் போதுமானதாக இருக்க முதலீடு அவசியம்.

எ.கா: 10 ஆண்டுகளுக்கு முன் தேநீரின்(Tea) விலை ரூ.5 என்று வைத்துக்கொள்வோம். இன்று அதே தேநீரின் விலை குறைந்தது ரூ.10.

ஆரம்பநிலை முதலீட்டாளர்களுக்கான சிறந்த வழிகள் (Beginners) :

1. வங்கி சேமிப்பு கணக்குகள் மற்றும் ஃபிக்ஸட் டெபாசிட்கள் (FD)

- இது மிகவும் பாதுகாப்பான மற்றும் எளிமையான முதலீட்டு முறையாகும். வங்கியில் உங்கள் பணத்தை ஒரு குறிப்பிட்ட காலத்திற்கு (ஃபிக்ஸட் டெபாசிட்) வைப்பதன் மூலம், உங்களுக்கு நிலையான வட்டி வருமானம் கிடைக்கும்.

- இது பணத்தை பாதுகாப்பாக வைத்துக்கொள்ளவும், அவசரகால நிதியை (Emergency Fund) உருவாக்கவும் ஏற்றது. இருப்பினும், இதன் வருமானம் பணவீக்கத்தை விட குறைவாக இருக்கவும் வாய்ப்புள்ளது.

2. மியூச்சுவல் ஃபண்டுகள் (Mutual Funds)

- மியூச்சுவல் ஃபண்ட் அல்லது ஊடுறவு நிதிகள் என்பது, பல முதலீட்டாளர்களிடமிருந்து பணத்தைச் சேகரித்து, அதை பங்குகள், கடன் பத்திரங்கள் அல்லது பிற சொத்துக்களில் முதலீடு செய்யும் ஒரு நிதி நிறுவனம். ஒரு நிபுணர் (ஃபண்ட் மேனேஜர்) உங்கள் பணத்தை நிர்வகிப்பார்.

- மியூச்சுவல் ஃபண்டுகளில் SIP (Systematic Investment Plan) முறை மிகவும் பிரபலமானது. இதில் நீங்கள் ஒவ்வொரு மாதமும் ஒரு சிறிய தொகையை முதலீடு செய்யலாம். இது ஆரம்பநிலை முதலீட்டாளர்களுக்கு ஏற்றது, ஏனெனில் இது ஆபத்தை குறைக்கிறது.

3. தங்க முதலீடு

தங்கம் பலநூறு ஆண்டுகளாக தமிழர்களுக்கு முதன்மையான முதலீடாக உள்ளது. நீங்கள் அதை பயன்படுத்தும் வடிவத்தில் (நகைகள், நாணயங்கள்) அல்லது டிஜிட்டல் தங்கமாக, தங்கப் பத்திரங்களாக (Sovereign Gold Bonds) முதலீடு செய்யலாம். தங்கம் பணவீக்கத்திற்கு எதிராக ஒரு நல்ல பாதுகாப்பாக கருதப்படுகிறது. டிஜிட்டல் தங்கம் மற்றும் தங்கப் பத்திரங்கள் பாதுகாப்பானவை, மேலும் செய்கூலி, சேதாரம் போன்ற கூடுதல் செலவுகள் இல்லை.

4. அரசுப் பத்திரங்கள் / திட்டங்கள் (PPF, சுகன்யா சம்ரித்தி யோஜனா)

அரசாங்கத்தால் ஆதரிக்கப்படும் திட்டங்கள் மிகவும் பாதுகாப்பானவை. பொது வருங்கால வைப்பு நிதி (PPF - Public Provident Fund) ஒரு நீண்ட கால முதலீட்டு திட்டமாகும், இது வரி சலுகைகளையும் வழங்குகிறது. பெண் குழந்தைகளுக்கான சுகன்யா சம்ரித்தி யோஜனா (Sukanya Samriddhi Yojana) போன்ற திட்டங்களும் உள்ளன, இவை நல்ல வட்டி விகிதங்களையும் வரிச் சலுகைகளையும் வழங்குகின்றன.

முதலீடு செய்வதற்கு முன் கவனிக்க வேண்டியவை:

- உங்கள் இலக்குகளை தீர்மானிக்கவும்: நீங்கள் எதற்காக முதலீடு செய்கிறீர்கள் (வீடு, படிப்பு, ஓய்வூதியம்)? உங்கள் இலக்குகளின் அடிப்படையில் முதலீடுகளைத் தேர்ந்தெடுக்கவும்.

- ஆபத்து பொறுப்பு (Risk Appetite): நீங்கள் எவ்வளவு ஆபத்தை ஏற்கத் தயாராக இருக்கிறீர்கள்? அதிக வருமானம் பொதுவாக அதிக ஆபத்துடன் வரும்.

- நிதித் திட்டம்: உங்கள் வருமானம், செலவுகள் மற்றும் சேமிப்புத் திட்டத்தைப் பட்டியலிடுங்கள். இது முதலீட்டுக்கு எவ்வளவு பணம் ஒதுக்க முடியும் என்பதைத் தீர்மானிக்க உதவும்.

- ஆராய்ச்சி: முதலீடு செய்வதற்கு முன், ஒவ்வொரு முதலீட்டு வழிமுறையையும் பற்றி முழுமையாக ஆராய்ச்சி செய்யுங்கள்.

முதலீடு என்பது ஒரு பயணம், ஒரு பந்தயம் அல்ல. நீங்கள் ஒரு சிறிய தொகையுடன் தொடங்கலாம். பொறுமை, தொடர்ச்சியான முதலீடு மற்றும் அடிப்படை அறிவுடன், உங்கள் நிதி இலக்குகளை அடைய முடியும். இப்போதே தொடங்கி, உங்கள் பணத்தை உங்களுக்காக வேலை செய்ய வையுங்கள்!

6 ஏப்., 2025 in Porul நிதியறிவு, ஜிஎஸ்டி

இந்தியாவில் பொதுவான பொருட்கள் மற்றும் சேவைகளுக்கான ஜிஎஸ்டி விகிதங்கள்: நுகர்வோருக்கான ஒரு கையேடு

சரக்கு மற்றும் சேவை வரி ( ஜிஎஸ்டி ) :

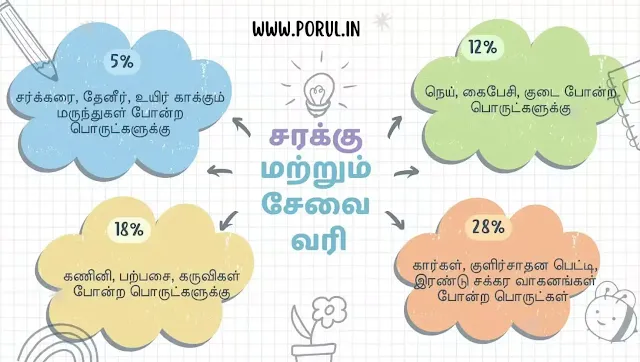

- 5% -இது ரொம்ப அவசியமான பொருட்கள் மற்றும் சேவைகளுக்கானது. அரிசி, பருப்பு, காய்கறி, பழங்கள்னு நம்ம வீட்டுச் சமையலுக்குத் தேவையான பல பொருட்கள் இந்த வரிக்குள்ளதான் வருது. அது மட்டுமில்லாம, நம்ம உடல்நிலை சரியில்லாதப்போ வாங்குற மருந்துகள், நாம ஊருக்குப் போற ரயில் மற்றும் பஸ் டிக்கெட்டுகள் கூட இந்த வரிக்குள்ளதான் அடங்கும். அப்போ, அத்தியாவசியமான விஷயங்களுக்குக் குறைவான வரிதான் விதிக்கிறாங்கன்னு புரிஞ்சுக்கலாம்.

- 12% - இது கொஞ்சம் கூடுதலான பொருட்கள் மற்றும் சேவைகளுக்கானது. நீங்க கடைகள்ல பாக்கற ரெடிமேட் உணவுப் பொட்டலங்கள், நெய், வெண்ணெய், பாதாம், திராட்சைன்னு சில உலர் பழங்கள், இன்னைக்கு எல்லார் கையிலயும் இருக்கற மொபைல் போன்கள், மழை வந்தா உதவற குடைகள், துணி தைக்கற மிஷின்கள் இது எல்லாமே இந்த வரிக்குள்ளதான் வருது. அதுபோக, சின்னச் சின்ன ஹோட்டல்ல சாப்பிடுற சாப்பாடு, சில பிசினஸ் கிளாஸ் விமானப் பயணங்கள் கூட இந்த வரிக்குள்ளதான் வருது.

- 18% - இது பெரும்பாலான பொருட்கள் மற்றும் சேவைகளுக்கானது. நம்ம வீட்ல யூஸ் பண்ற சோப்பு, ஷாம்பூ, டூத் பேஸ்ட், நம்ம துணி துவைக்கற வாஷிங் மெஷின், சாப்பாடு வைக்கற பிரிட்ஜ், டிவி இது எல்லாமே இந்த வரிக்குள்ளதான் வருது. இன்னைக்கு முக்கியமானதா இருக்கற இன்டர்நெட், மொபைல் ரீசார்ஜ், நாம வெளியில போய் சாப்பிடுற நல்ல ரெஸ்டாரன்ட் சாப்பாடு (சில கண்டிஷன்களோட), கம்ப்யூட்டர் சம்பந்தப்பட்ட சர்வீஸ் இது எல்லாமே இந்த வரிக்குள்ளதான் வருது.

- 28% - இது ஆடம்பரமான பொருட்கள் மற்றும் சில குறிப்பிட்ட சேவைகளுக்கானது. புதுசா கார் வாங்கணும்னு ஆசையா இருக்கா? இல்ல ஏசி, பெரிய எல்இடி டிவி வாங்கணும்னு இருக்கா? இதெல்லாம் இந்த வரிக்குள்ளதான் வரும். அது மட்டுமில்லாம, கூல்டிரிங்க்ஸ், சிகரெட் மாதிரியான பொருட்களுக்கும் இந்த வரிதான். சினிமா தியேட்டர் போறது, தீம் பார்க்குக்குப் போறது மாதிரியான பொழுதுபோக்கு விஷயங்களுக்கும் இந்த வரி பொருந்தும்.

தமிழ்நாட்டில் ஜிஎஸ்டி தொடர்பான அடிக்கடி கேட்கப்படும் கேள்விகள் ( Frequently Asked Questions)

பதில்: சிஜிஎஸ்டி என்பது மத்திய அரசுக்கான சரக்கு மற்றும் சேவை வரி, எஸ்ஜிஎஸ்டி என்பது மாநில அரசுக்கான சரக்கு மற்றும் சேவை வரி. ஒரு மாநிலத்துக்குள்ளேயே பொருட்கள் மற்றும் சேவைகள் விற்கப்படும்போது இந்த இரண்டு வரிகளும் விதிக்கப்படும்.

15 மார்., 2025 in Porul நிதியறிவு

பான் கார்டு: முக்கியத்துவம் மற்றும் ஆன்லைனில் விண்ணப்பிப்பது எப்படி?

பான் கார்டின் முக்கியத்துவம்:

- வருமான வரி செலுத்துதல்: பான் கார்டு வருமான வரி தாக்கல் செய்வதற்கு கட்டாயமாகும்.

- வங்கி கணக்கு திறப்பது: வங்கியில் புதிய கணக்கு திறக்க பான் கார்டு அவசியம்.

- நிதி பரிவர்த்தனைகள்: பெரிய அளவிலான நிதி பரிவர்த்தனைகள் மேற்கொள்வதற்கு (உதாரணமாக, சொத்து வாங்குவது, விற்பது) பான் கார்டு அவசியமானது.

- முதலீடுகள்: பங்குகள், ஊடுறவு நிதிகள் (Mutual Funds) போன்ற முதலீடுகள் செய்ய பான் கார்டு முக்கியம்.

- அடையாளச் சான்று: இது ஒரு நம்பகமான அடையாளச் சான்றாகவும் பயன்படுகிறது.

ஆன்லைனில் விண்ணப்பிப்பது எப்படி?

- பான் கார்டுக்கு ஆன்லைனில் விண்ணப்பிப்பது மிகவும் எளிதானது. கீழே சில எளிய வழிமுறைகள் கொடுக்கப்பட்டுள்ளன:

- வருமான வரித்துறையின் அதிகாரப்பூர்வ இணையதளத்திற்குச் செல்லவும் (NSDL அல்லது UTIITSL).

- "புதிய PAN கார்டுக்கு விண்ணப்பிக்கவும்" (Apply for New PAN Card) என்ற விருப்பத்தை தேர்வு செய்யவும்.

- தேவையான அனைத்து விவரங்களையும் (பெயர், முகவரி, பிறந்த தேதி போன்றவை) சரியாக நிரப்பவும்.

- உங்களுடைய புகைப்படம் மற்றும் கையொப்பத்தின் ஸ்கேன் செய்யப்பட்ட நகல்களை பதிவேற்றவும்.

- விண்ணப்பக் கட்டணத்தை ஆன்லைன் மூலம் செலுத்தவும்.

- விண்ணப்பத்தை சமர்ப்பித்த பிறகு, உங்களுக்கு ஒப்புகை எண் (Acknowledgement Number) வழங்கப்படும். எதிர்கால குறிப்புக்காக இதை சேமித்து வைக்கவும்.

பான் கார்டு ஒரு இன்றியமையாத ஆவணம் என்பதால், தகுதியுள்ள அனைவரும் உடனடியாக விண்ணப்பிப்பது நல்லது.

12 மார்., 2025 in Porul நிதியறிவு

சேமிப்பு கணக்கு vs நடப்புக் கணக்கு: அடிப்படை வேறுபாடுகள் மற்றும் உங்களுக்கு எது சிறந்தது?

- சேமிப்பு கணக்கு: பெயர் குறிப்பிடுவது போலவே, சேமிப்பு கணக்கு முக்கியமாக தனிநபர்களின் சேமிப்பு பழக்கத்தை ஊக்குவிக்கவும், பாதுகாப்பான முறையில் பணத்தை இருப்பு வைக்கவும் உருவாக்கப்பட்டது. சாதாரண மக்கள் தங்கள் அன்றாட சேமிப்பு, மாத வருமானம், ஓய்வூதியம் போன்றவற்றை பாதுகாப்பாக வைத்து, அதற்கு குறைந்த வட்டியையும் பெற இது பயன்படுகிறது.

- நடப்புக் கணக்கு: நடப்புக் கணக்குகள் முக்கியமாக வணிக நோக்கங்களுக்காகவும், அதிக எண்ணிக்கையிலான பணப் பரிவர்த்தனைகளை மேற்கொள்ளும் நிறுவனங்களுக்கும் ஏற்றது. வணிகர்கள், நிறுவனங்கள், அரசு அமைப்புகள் போன்றவர்கள் தங்கள் தினசரி வியாபார நடவடிக்கைகளுக்காக, பணம் செலுத்துதல், பெறுதல், மற்றும் நிர்வகித்தல் போன்ற தேவைகளுக்கு இந்த கணக்கை பயன்படுத்துகிறார்கள். வர்த்தக பரிவர்த்தனைகளை எளிதாக்குவதே இதன் முக்கிய நோக்கம்.

முக்கிய வேறுபாடுகள் – ஒப்பீடு அட்டவணை:

- சேமிப்பு கணக்கு: பெயர் குறிப்பிடுவது போலவே, சேமிப்பு கணக்கு முக்கியமாக தனிநபர்களின் சேமிப்பு பழக்கத்தை ஊக்குவிக்கவும், பாதுகாப்பான முறையில் பணத்தை இருப்பு வைக்கவும் உருவாக்கப்பட்டது. சாதாரண மக்கள் தங்கள் அன்றாட சேமிப்பு, மாத வருமானம், ஓய்வூதியம் போன்றவற்றை பாதுகாப்பாக வைத்து, அதற்கு குறைந்த வட்டியையும் பெற இது பயன்படுகிறது.

- நடப்புக் கணக்கு: நடப்புக் கணக்குகள் முக்கியமாக வணிக நோக்கங்களுக்காகவும், அதிக எண்ணிக்கையிலான பணப் பரிவர்த்தனைகளை மேற்கொள்ளும் நிறுவனங்களுக்கும் ஏற்றது. வணிகர்கள், நிறுவனங்கள், அரசு அமைப்புகள் போன்றவர்கள் தங்கள் தினசரி வியாபார நடவடிக்கைகளுக்காக, பணம் செலுத்துதல், பெறுதல், மற்றும் நிர்வகித்தல் போன்ற தேவைகளுக்கு இந்த கணக்கை பயன்படுத்துகிறார்கள். வர்த்தக பரிவர்த்தனைகளை எளிதாக்குவதே இதன் முக்கிய நோக்கம்.

முக்கிய வேறுபாடுகள் – ஒப்பீடு அட்டவணை:

| அம்சம் | சேமிப்பு கணக்கு (Savings Account) | நடப்புக் கணக்கு (Current Account) |

|---|---|---|

| நோக்கம் | சேமிப்பு பழக்கத்தை ஊக்குவித்தல், பாதுகாப்பான இருப்பு | வணிக பரிவர்த்தனைகளை எளிதாக்குதல், அதிக பரிவர்த்தனைகள் |

| வட்டி | உண்டு, பொதுவாக குறைவாக இருக்கும் (வங்கியை பொறுத்து மாறுபடும்) | பொதுவாக வட்டி வருமானம் கிடையாது |

| பரிவர்த்தனை வரம்பு | உண்டு, ஒரு நாளைக்கு அல்லது மாதத்திற்கு குறிப்பிட்ட எண்ணிக்கையிலான பரிவர்த்தனைகள் மட்டுமே அனுமதிக்கப்படும் | பொதுவாக பரிவர்த்தனை வரம்புகள் குறைவு அல்லது கிடையாது, அதிக பரிவர்த்தனைகள் அனுமதிக்கப்படும் |

| யார் திறக்கலாம் | தனிநபர்கள், மாணவர்கள், மூத்த குடிமக்கள், இல்லத்தரசிகள் | வணிக நிறுவனங்கள், தொழில் முனைவோர், கூட்டாண்மை நிறுவனங்கள், அரசு அமைப்புகள் |

| குறைந்தபட்ச இருப்பு (Minimum Balance) | பொதுவாக குறைவாக இருக்கும், சில கணக்குகளில் குறைந்தபட்ச இருப்பு தேவையில்லை | பொதுவாக அதிகமாக இருக்கும், குறைந்தபட்ச இருப்பு கண்டிப்பாக பராமரிக்கப்பட வேண்டும் |

| ஓவர் டிராஃப்ட் வசதி | பொதுவாக கிடையாது | சில வங்கிகள், தகுதியான நடப்புக் கணக்குகளுக்கு ஓவர் டிராஃப்ட் வசதி வழங்கலாம் |

| சேவைகள் | காசோலை புத்தகம், ஏடிஎம் அட்டை, இணைய வங்கி, மொபைல் வங்கி | காசோலை புத்தகம், ஏடிஎம் அட்டை, இணைய வங்கி, மொபைல் வங்கி, வணிக பரிவர்த்தனை வசதிகள் அதிகம் |

வட்டி வருமானம்:

சேமிப்பு கணக்கில், நீங்கள் உங்கள் கணக்கில் வைத்துள்ள சேமிப்பிற்கு வட்டி வருமானம் பெறுவீர்கள். இது பொதுவாக மாதத்திற்கு ஒரு முறையோ அல்லது மூன்று மாதத்திற்கு ஒரு முறையோ கணக்கில் வரவு வைக்கப்படும்.

பரிவர்த்தனை வரம்புகள்:

சேமிப்பு கணக்குகளில் பரிவர்த்தனைகளுக்கு சில வரம்புகள் உண்டு. நடப்புக் கணக்குகளில் வரம்புகள் குறைவாகவோ அல்லது இல்லாமலோ இருக்கலாம், இது வணிகங்களுக்கு வசதியானது.

எது உங்களுக்கு சிறந்தது?

சேமிப்பு கணக்கா அல்லது நடப்புக் கணக்கா என்பதைத் தீர்மானிப்பது உங்கள் தனிப்பட்ட அல்லது வணிகத் தேவைகள் தான்.

- தனிப்பட்ட பயன்பாட்டிற்கு, சேமிப்பு மற்றும் குறைந்த அளவிலான பரிவர்த்தனைகளுக்கு சேமிப்பு கணக்கு போதுமானது. ஒரு வேளை நீங்கள் ஊதியம் வாங்கும் நபர் என்றால் சேமிப்பு கணக்கே உங்களுக்கு சிறந்தது.

- வணிக பயன்பாட்டிற்கு மற்றும் அதிக பரிவர்த்தனைகளுக்கு நடப்புக் கணக்கு அவசியமானது. வணிக நோக்கத்திற்காக நீங்கள் ஒரு வங்கி கணக்கை துவங்குவது பின்னர் உங்களுக்கு சிரமங்களை தரலாம்.